Expertentipps

Erfolgreich Geld anlegen, Steuern reduzieren und die Altersvorsorge optimieren: Lesen Sie unsere Tipps

Ruhestand

Wünschen Sie sich eine attraktive Zusatzrente, um im Ruhestand gut zu leben? Machen Sie aus Ihrem Vermögen eine Zusatzrente und decken Sie damit Ihre Rentenlücke. Wenn Sie Ihr Vermögen mit der Etappenstrategie anlegen, bleibt es trotz der Entnahmen für die Zusatzrente erhalten. Ein Beispiel zeigt Ihnen, wie das langfristig funktioniert.

Henrik Arning

Funktion Ruhestandsexperte

6. Mai 2025

Das Ehepaar Berger lässt es sich im Ruhestand so richtig gutgehen. Die Eheleute leben in einer großzügigen Mietwohnung, lassen sich in Restaurants verwöhnen und gehen gern auf Kreuzfahrt. Ihren gehobenen Lebensstandard lassen sie sich jeden Monat einiges kosten. Zusammen mit der privaten Krankenversicherung belaufen sich ihre Ausgaben auf 6.000 Euro pro Monat beziehungsweise 72.000 Euro im Jahr.

Die Krux: Ihre gesetzlichen und betrieblichen Renten bringen nur 32.000 Euro pro Jahr ein. Die Lücke von 40.000 Euro pro Jahr schließen sie aus ihrem Vermögen. Dieses stammt aus einer Lebensversicherung, einer Erbschaft und ihrem angesparten Alterskapital.

Lese-Tipps: Wie viel Zusatzrente man sich aus welcher Summe auszahlen kann, zeigen die Artikel zum Vermögen für den Ruhestand in Höhe von 250.000 Euro, 500.000 Euro, 750.000 Euro, einer Million Euro, 1,5 Millionen Euro und zwei Millionen Euro.

Merkblatt

Das Geld investieren die Bergers clever. Sie legen nicht aufs Sparkonto, sondern investieren es im Rahmen der Etappenstrategie in Wertpapiere. Das ist möglich, weil sie für einen großen Teil ihres Vermögens einen langen Anlagehorizont haben, der Wertschwankungen ausgleichen kann.

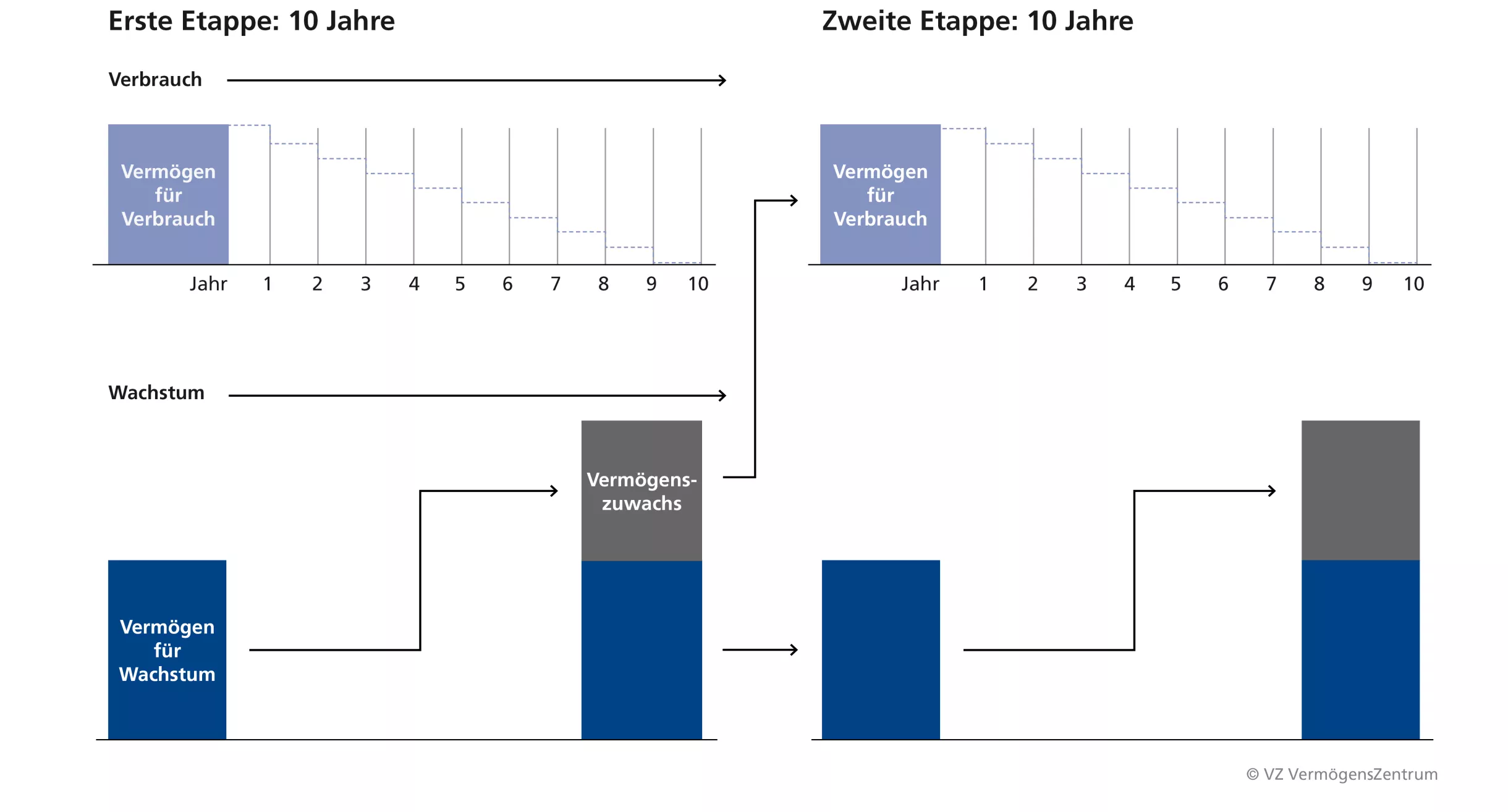

Dabei fließt ein Teil der Ersparnisse in einen Verbrauchsteil, aus dem sich zuverlässig die Rentenzahlungen speisen. Der Verbrauchsteil (siehe Grafik, oberer Teil) wird so gewählt, dass die Summe zehn Jahre lang die benötigten Zusatzeinkünfte sichert. Dieses Kapital wird sicherheitsorientiert angelegt. Die Summe, die für die ersten zwei Jahre vorgesehen ist, wird liquide angelegt, beispielsweise als Tages- oder Festgeld. Für die Zeit danach kommen Anleihen erstklassiger Schuldner in Frage. Die Verfallsdaten dieser Papiere können dem Einkommensbedarf entsprechend gestaffelt gestaltet werden.

Der Rest kommt in den Wachstumsteil (siehe Grafik, unterer Teil). Dort wird es langfristig angelegt und erwirtschaftet die Erträge für den Verbrauchsteil. Es wird so angelegt, dass der Verbrauchsteil innerhalb dieser zehn Jahre wieder auffüllt ist. Wegen des längeren Anlagehorizonts kann der Wachstumsteil renditeorientierter angelegt werden.

Grundlage der Etappenstrategie für das Ehepaar Berger ist eine umfangreiche Analyse ihres Gesamtvermögens. Diese hat ergeben, dass die Eheleute ein Grundkapital von 943.000 Euro benötigen, um ihre jährliche Rentenlücke von 40.000 Euro zu schließen. Davon fließen 383.000 Euro in den sicherheitsorientiert angelegten Verbrauchsteil. Dieser wirft lediglich eine Nettorendite von einem Prozent ab, weil er nur kurzfristig investiert werden kann und keine größeren Schwankungen erleiden darf. Dies sichert inklusive Kapitalverzehr jährliche Auszahlungen von 40.000 Euro. Die übrigen 560.000 Euro wandern in den Wachstumsteil. Dieser erzielt eine Nettorendite von 5 Prozent. Das genügt, um ausreichend Kapital für den Verbrauchsteil der nächsten Zehn-Jahres-Etappe aufzubauen.

Die Etappenstrategie sichert regelmäßige Auszahlungen. Dieses Anlagekonzept weist im Zeitablauf zwar Schwankungen auf, es bietet jedoch gute Renditechancen. Je nach Verhältnis von Grundkapital und Rente sowie der Verzinsung lässt sich das Vermögen erhalten und an nachfolgende Generationen weitergeben. Außerdem sind Kapitaleinzahlungen und größere Auszahlungen kein Problem.

Tipp: Wie viel Kapital Sie benötigen, hängt von der Anlagenrendite und davon ab, ob Sie Ihr Erspartes verbrauchen wollen oder nicht. Die Aufteilung ist für jede Dekade frei wählbar. Je größer der Wachstumsteil ist, desto leichter ist der Verbrauchsteil wieder aufzufüllen.

Haben Sie ausreichend fürs Alter vorgesorgt?

Lassen Sie sich bei der Planung und Umsetzung der Etappenstrategie oder bei Ihrer Ruhestandsplanung von den Expertinnen und Experten des VZ unterstützen. Wir schätzen die Einnahmen und Ausgaben für die erste Zehn-Jahres-Etappe detailliert und realistisch ab und berechnen Ihren Bedarf unter Berücksichtigung der Inflation. Wir beraten Sie bei der richtigen Aufteilung und Anlage Ihres Vermögens, damit die Rechnung aufgeht. Mit dem Ziel, dass Sie bis zum Lebensende von Ihrem Vermögen gut leben können.

Haben Sie Fragen? Schreiben Sie an kontakt [at] vzde.com (kontakt[at]vzde[dot]com) oder sprechen Sie mit den erfahrenen Expertinnen und Experten: Vereinbaren Sie ein kostenfreies Gespräch im VZ in Ihrer Nähe.

Merkblatt

Merkblatt

Alle Schritte, die Sie bei der Planung Ihrer Ruhestandsfinanzierung berücksichtigen müssen.