Schenkung mit Nießbrauch: Immobilien und Wertpapiere steuergünstig übertragen

Die Schenkung mit Nießbrauch wird oft genutzt, um Immobilien oder Wertpapiere frühzeitig und steuerbegünstigt an Nachkommen zu übertragen. Dabei wird das Vermögen verschenkt, aber der Schenkende behält die Erträge wie Mieten, Zinsen oder Dividenden. Da der Nießbrauch den steuerlichen Wert der Schenkung mindert, fällt weniger Schenkungsteuer an.

Schenkung mit Nießbrauch: Was ist das?

Eine häufig angewandte Methode, Steuern bei der Vermögensübergabe an die nächste Generation zu sparen, ist eine Schenkung mit Nießbrauch: Die beschenkte Person wird Eigentümerin des Vermögens (zum Beispiel einer Immobilie oder Wertpapiere). Die schenkende Person bezieht aber weiterhin die Erträge: Bei Immobilien sind es die Mieteinnahmen, bei Wertpapieren sind es Zinsen und Dividenden.

Der steuerliche Wert der Schenkung wird um die erwarteten Erträge bis zum Lebensende des Schenkenden gemindert. Entsprechend niedriger ist die Schenkungssteuer.

Tipp: Wertpapiere lassen sich einfacher aufteilen als Immobilien. Wenn Sie mehrere Kinder haben, kann das eine elegante Lösung sein, Vermögen zu Lebzeiten gleichmäßig auf Ihre Kinder zu verteilen.

Schenkung mit Nießbrauch bei Immobilien und Wertpapieren

Mit Nießbrauch kann man sowohl Immobilien als auch Wertpapiere steuergünstig an Nachkommen übertragen. Welcher Weg ist der bessere?

Der Nießbrauch bei Immobilien sichert dem Schenkenden regelmäßige Einkünfte, weil er weiterhin die Mieten erhält. Zudem reduziert der Nießbrauch den Wert der Schenkung und verringert damit die Schenkungssteuer. Diese Vorteile kann man auch mit einem Wertpapierdepot nutzen. Der Schenkende erhält weiterhin Zinsen und Dividenden, was den Wert der Schenkung und die Schenkungssteuer reduziert.

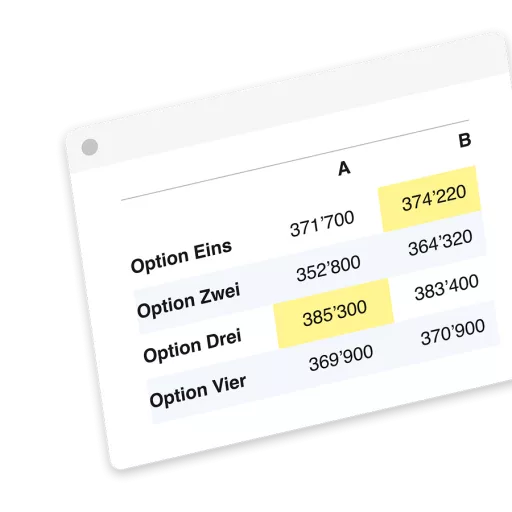

Es gibt jedoch einige wichtige Unterschiede zwischen diesen beiden Formen des Nießbrauchs (siehe Tabelle unten):

Steuern

Für Zinsen und Dividenden fallen pauschal 25 Prozent Steuern an (zzgl. Solidaritätszuschlag). Für Mieterträge zahlen viele die Spitzensteuer von 42 Prozent (zzgl. Solidaritätszuschlag).

Sicherheit

Das Risiko von Zahlungsausfällen ist bei Wertpapieren gering, wenn die Investitionen breit über viele Branchen und Regionen diversifiziert sind. Bei Immobilien besteht die Gefahr von Mietausfällen.

Rendite/Aufwand

Mit Wertpapieren sind langfristig Renditen von über 5 Prozent pro Jahr möglich – und das fast ohne Aufwand, wenn man zum Beispiel einen Vermögensverwalter beauftragt. Bei Immobilien sind in deutschen Metropolen 2 bis 3 Prozent Rendite vor Steuern realistisch. Hinzu kommt viel Aufwand für Verwaltung und Instandhaltung.

Flexibilität

Ein schlecht aufgestelltes Depot kann problemlos umstrukturiert werden. Ist der Standort einer Immobilie ungünstig, besteht das Risiko von Wertverlusten. Dieses Risiko lässt sich nicht einfach beheben.

Lese-Tipp: Mehr zu Schenkungen mit Nießbrauch von Wertpapieren erfahren Sie im Artikel "Nießbrauchdepot: Wertpapiere übertragen und Steuern sparen".

Schenkung mit Nießbrauch bei Immobilien

Häufig übertragen Eltern noch zu Lebzeiten das Familienheim an eines ihrer Kinder und erhalten das Recht auf Nießbrauch oder ein lebenslanges Wohnrecht. Der Nießbrauch ist eine bewährte Möglichkeit, um die Steuerlast beim Übertrag von Immobilien zu reduzieren. Im notariellen Schenkungsvertrag wird festgelegt, dass alle Erträge aus der Immobilie weiter den Schenkenden zufließen. Im Gegenzug müssen die Schenkenden die Kosten für den Unterhalt und die Verwaltung der Immobilie übernehmen und die Steuern sowie mögliche Darlehenszinsen bezahlen. Weil die Schenkenden aber nicht (mehr) Eigentümer sind, dürfen sie das Vermögen nicht schmälern, zum Beispiel indem sie die Immobilie verkaufen. Die Eigentümer eines Vermögenswertes, der mit einem lebenslänglichen Nießbrauch belastet ist, können erst nach dem Tod der Schenkenden frei darüber verfügen.

Das Wohnrecht ist eine eingeschränkte Form des Nießbrauchs. Wer das Wohnrecht in einer Immobilie besitzt, darf sie zwar selbst bewohnen, aber nicht vermieten; das geht nur beim Nießbrauch. Dafür muss der Inhaber des Wohnrechts aber lediglich für die Unterhaltskosten aufkommen. Der Beschenkte muss als rechtmäßiger Eigentümer der Immobilie Steuern, Versicherungen und mögliche Darlehenszinsen bezahlen.

Die Schenkung mit Nießbrauch hat gleich zwei Vorteile: Zum einen behalten die Schenkenden (in diesem Fall die Eltern) eine Einkommensquelle, mit der sie im Alter zum Beispiel ihre Renten aufbessern können. Und zum anderen reduziert der Nießbrauch die Schenkungssteuer für den Beschenkten erheblich.

Je früher eine Immobilie verschenkt wird, desto höher ist der Wert des Nießbrauchs und desto geringer die Steuerlast. Denn der Wert des Nießbrauchs berechnet sich aus den Mieteinnahmen und einem Kapitalisierungsfaktor, der sich aus dem Geschlecht und dem Alter der oder des Schenkenden ableitet.

Tipp: Lassen Sie den Wert des Nießbrauchs in Ihrem konkreten Fall von einer unabhängigen Fachperson berechnen. Damit haben Sie eine solide Basis, um richtig zu entscheiden.

Sinnvoll sind Übertragungen gegen Nießbrauch meist oberhalb der schenkungssteuerlichen Freibeträge. Kinder haben Freibeträge von 400.000 Euro und Enkel von 200.000 Euro; wenn die Eltern von Enkeln bereits verstorben sind, liegt der Freibetrag der Enkel bei 400.000 Euro. Die Freibeträge lassen sich mit Schenkungen von (Groß-)Vater sowie (Groß-)Mutter verdoppeln.

Schenkung mit Nießbrauch: 10-Jahres-Frist

Die frühzeitige Planung lohnt sich: Sind nach einer Schenkung mehr als zehn Jahre vergangen, können die steuerlichen Freibeträge für eine weitere Schenkung oder im Erbfall erneut genutzt werden. Die Zehn-Jahres-Frist beginnt am Tag der Schenkung bzw. an dem Datum, an dem der Schenkungsvertrag geschlossen wurde.

Notarkosten bei Schenkung mit Nießbrauch

Die Schenkung einer Immobilie bedarf eines notariell beurkundeten Schenkungsvertrags. Die Notarkosten hängen vom "Gegenstandswert" ab, also vom Wert der Schenkung abzüglich des Werts des Nießbrauchs, und richten sich nach dem Gerichtskostengesetz (GNotKG, Tabelle siehe Artikel "Testament schreiben". Der Notar beurkundet den Schenkungsvertrag mit Nießbrauchsvorbehalt und die sogenannte "Auflassung", das heißt die Übereignung der Immobilie. Weitere Kosten fallen an für die Eintragung des Eigentumswechsels und des Nießbrauchrechts ins Grundbuch.

Für die Schenkung von Wertpapieren fallen in der Regel keine Notarkosten an, denn es reicht eine formlose privatschriftliche Schenkungsvereinbarung oder die Übertragung der Wertpapiere. Ein Schenkungsvertrag ist aber sinnvoll, denn damit kann man die Schenkung dokumentieren und zum Beispiel bestimmen, ob die Schenkung im Erbfall zwischen Geschwistern ausgeglichen werden muss.

Tipp: Was man bei Schenkungen beachten sollte

Nach einer Schenkung gehört einem das Depot nicht mehr. Man erhält also keine Erträge daraus und kann keine Wertpapiere verkaufen. Wenn man jedoch Vermögen weitergeben und weiter Erträge daraus beziehen möchte, eignen sich Nießbrauchdepots. Unter Umständen ist es sinnvoll, einen Steuerberater hinzuzuziehen. Denn im Rahmen der individuellen Veranlagung kann der Steuerabzug beim Depotinhaber für die Erträge, die der Schenker erhält, berichtigt werden.

Je früher Wertpapiere oder Immobilien verschenkt werden, desto höher ist der Wert des Nießbrauchs und desto geringer die Steuerlast. Denn der Wert des Nießbrauchs berechnet sich aus dem Wert der Schenkung, der Rendite und einem Multiplikator, der sich aus der statistischen Restlebenserwartung des Schenkenden ableitet.

Vor der Schenkung sollten Sie prüfen, ob Sie sich die Schenkung wirklich leisten können. Rechnen Sie aus, wie viel Geld Sie für Ihre Altersvorsorge benötigen und wie viel Sie weggeben können.

Lese-Tipp: Mehr erfahren Sie im kostenfreien Merkblatt "Schenkung zu Lebzeiten: Vermögen steueroptimiert weitergeben".

Bezahlen Sie zu viel Steuern?

Weitere Informationen

Sie möchten mehr darüber erfahren, wie Sie Ihr Vermögen am besten an die nächste Generation übertragen? Bestellen Sie das Merkblatt "Schenkung zu Lebzeiten: Vermögen steueroptimiert weitergeben" oder das Merkblatt "Immobilien im Nachlass: Tipps für Erblasser".

Die VZ-Experten unterstützen Sie dabei, Ihr Nießbrauchdepot beim VZ einzurichten, und überwachen es laufend. Mehr erfahren Sie im kostenfreien Merkblatt "Schenkung: Steuern sparen mit dem VZ Nießbrauchdepot".

Haben Sie Fragen? Schreiben Sie an kontakt [at] vzde.com (kontakt[at]vzde[dot]com) oder vereinbaren Sie ein unverbindliches und kostenfreies Gespräch im VZ in Ihrer Nähe.

Kostenfreies Merkblatt: Schenkungen zu Lebzeiten

Erfahren Sie, wie Sie mit Schenkungen Steuern sparen, worauf bei Immobilien zu achten ist und wie viel Geld Sie für sich behalten müssen.